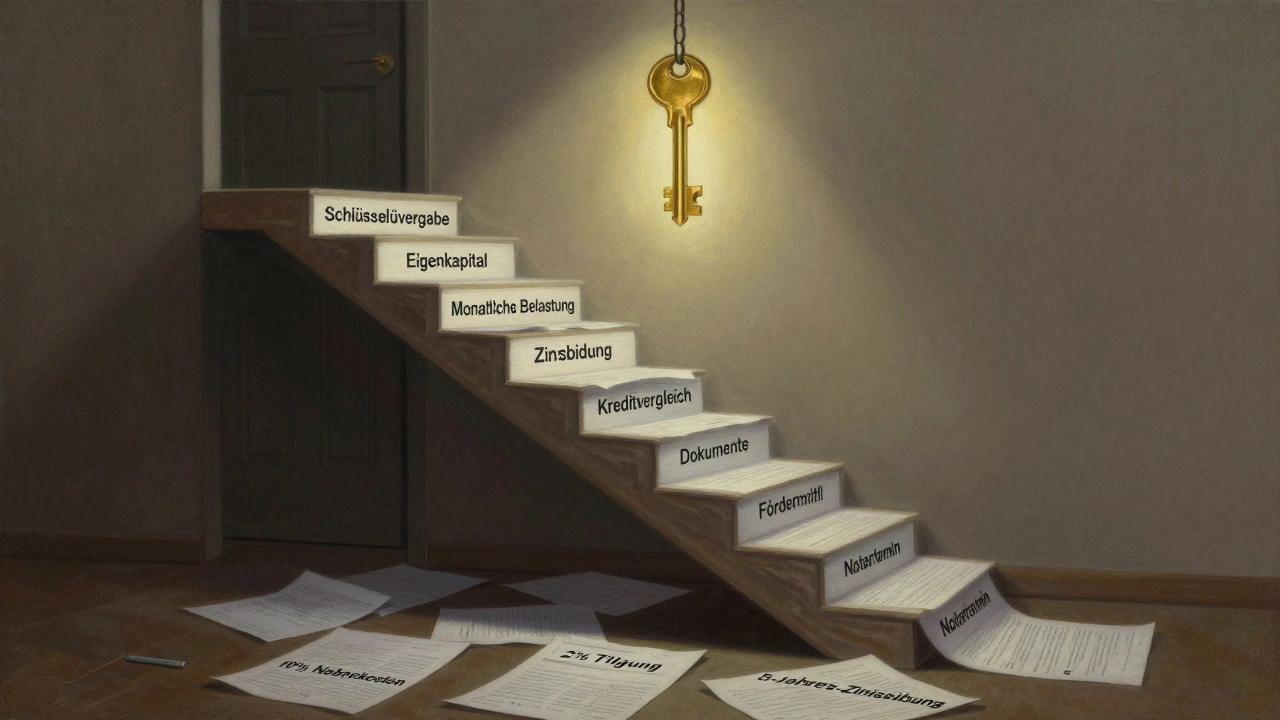

Beim Hauskauf geht es nicht nur um die richtige Lage oder die Anzahl der Zimmer. Der entscheidende Faktor ist oft die Baufinanzierung. Viele Kaufinteressenten unterschätzen, wie komplex und kostenintensiv der Finanzierungsprozess ist. Im Jahr 2025 ist es wichtiger denn je, den Weg von der ersten Idee bis zur Schlüsselübergabe strukturiert zu durchlaufen. Denn wer hier Fehler macht, zahlt später mit hohen Zinsen, langen Laufzeiten oder sogar mit dem Verlust der Immobilie.

Schritt 1: Eigenkapital und Gesamtkosten genau berechnen

Bevor du dich auf eine Immobilie festlegst, musst du wissen, wie viel du wirklich aufbringen kannst. Die meisten Banken verlangen mindestens 20 % Eigenkapital. Aber das ist nur die Grundlage. Die tatsächlichen Kosten liegen deutlich höher.Dazu kommen die Nebenkosten: Grunderwerbsteuer, Notarkosten, Maklerprovision und Grundbuchgebühren. In Österreich und vielen deutschen Bundesländern summieren sich diese auf durchschnittlich 14,75 % des Kaufpreises. Bei einer Immobilie für 400.000 Euro sind das schon 59.000 Euro zusätzlich. Viele Käufer rechnen nur mit 10 % - und sind dann überrascht, wenn sie 15 % zahlen müssen. Die Verbraucherzentrale warnt: Wer die Nebenkosten unterschätzt, kann die Finanzierung platzen lassen.

Dein Eigenkapital sollte nicht nur für den Kaufpreis reichen, sondern auch für Renovierungen, neue Heizung oder Einbauküche. Ein guter Ansatz: Du hast 30 % des Gesamtbetrags in bar oder auf dem Konto. Der Rest kommt vom Kredit.

Schritt 2: Monatliche Belastbarkeit prüfen

Wie viel kannst du monatlich wirklich zahlen? Das ist die entscheidende Frage. Viele Menschen schauen nur auf das Bruttogehalt - aber das zählt nicht. Entscheidend ist das Nettoeinkommen minus alle laufenden Ausgaben: Miete (wenn du noch nicht wohnst), Versicherungen, Handy, Auto, Lebensmittel, Freizeit, Urlaub, Sparziele.Die Verbraucherzentrale empfiehlt: Führe drei Monate lang ein detailliertes Haushaltsbuch. Schreibe jeden Cent auf. Dann weißt du, wie viel dir wirklich bleibt. Ein guter Richtwert: Deine monatliche Belastung durch Zinsen und Tilgung sollte nicht mehr als 35 % deines Nettoeinkommens betragen. Bei einem Nettoeinkommen von 4.000 Euro sind das 1.400 Euro. Wenn du schon 800 Euro für andere Kredite zahlst, bleiben nur 600 Euro für die Immobilie - das reicht für ein Darlehen von etwa 180.000 Euro bei 3,75 % Zinsen und 3,5 % Tilgung.

Ein häufiger Fehler: Die Tilgung zu niedrig ansetzen. Wer nur 1 % tilgt, zahlt 35 Jahre lang. Wer 3,5 % tilgt, ist nach 22 Jahren schuldenfrei. Das spart Tausende an Zinsen. Experten wie Prof. Dr. Markus Beckmann von der Frankfurt School sagen: „Eine Tilgung unter 2,5 % verlängert die Laufzeit um durchschnittlich 8,3 Jahre.“

Schritt 3: Zinsbindung wählen - länger ist oft besser

Die Zinsbindung ist dein größter Schutz. Aktuell (Stand August 2024) liegen die Zinsen für 10-jährige Darlehen bei durchschnittlich 3,75 %. Das ist niedrig, aber nicht für immer. Die Deutsche Bundesbank warnt: Wenn die Inflation wieder anzieht, steigen die Zinsen. Deshalb empfehlen Finanzexperten eine Zinsbindung von mindestens 12 Jahren - besser noch 15 bis 20 Jahre.Warum? Weil du dann sicher bist, dass deine monatliche Rate nicht steigt. Und weil die Restschuld nach Ablauf der Zinsbindung unter 50 % des ursprünglichen Darlehens liegen sollte. Bei 3,75 % Zinsen und 3,2 % Tilgung erreichst du das. Bei nur 2 % Tilgung nicht. Das ist kein Zufall - es ist Mathematik.

Ein 15-jähriger Zinsbindungszeitraum kostet heute nur 0,3-0,5 % mehr als ein 10-jähriger. Aber er schützt dich vor einem möglichen Zinsanstieg um 1-2 Prozentpunkte - das wäre eine monatliche Belastungserhöhung von 200 bis 500 Euro. Wer das nicht einkalkuliert, gerät schnell in Zahlungsschwierigkeiten. Die Bundesbank zeigt: Haushalte mit Tilgung unter 2 % haben eine 63 % höhere Wahrscheinlichkeit, in finanzielle Probleme zu geraten.

Schritt 4: Kreditantrag und Vergleich - nicht nur bei der Hausbank

Du musst nicht zur Sparkasse gehen, nur weil du dort dein Konto hast. Der Markt hat sich verändert. Im Jahr 2025 nutzen 37 % der Käufer Online-Plattformen wie Hypofriend, Check24 oder Smava. Sie vergleichen Hunderte von Angeboten in Minuten. Traditionelle Banken brauchen durchschnittlich 38 Tage für die Bearbeitung, Online-Anbieter nur 22.Wichtig: Hole mindestens drei Angebote ein. Achte nicht nur auf den Zinssatz. Schau auf:

- Die bereitstellungszinsfreie Zeit (6-12 Monate)

- Die Höhe der Sondertilgung (mindestens 5 % pro Jahr)

- Die Kosten für die Kreditvermittlung (0,8-1,5 % der Summe)

- Ob du bei Jobwechsel oder Krankheit eine Ratenpause bekommen kannst

Ein Beispiel: Ein Darlehen von 300.000 Euro mit 12 Monaten bereitstellungszinsfreier Zeit kostet dir nichts, wenn du innerhalb von 12 Monaten baust. Aber wenn der Bau verzögert wird - und das passiert oft - dann fallen Bereitstellungszinsen an. Diese liegen bei durchschnittlich 0,25 % pro Monat. Bei 300.000 Euro und 4 Monaten Verzögerung: 3.000 Euro extra. Das hat ein Nutzer auf Reddit erlebt: „Nach 10 Monaten musste ich für 4 weitere Monate Zinsen zahlen - das waren über 3.000 Euro.“

Schritt 5: Dokumente vorbereiten - das ist der häufigste Fehler

Die meisten Finanzierungsabbrüche passieren nicht wegen Zinsen oder Tilgung, sondern wegen fehlender Unterlagen. Die Bank braucht:- Gehaltsabrechnungen der letzten 6 Monate

- Steuerbescheide der letzten 2 Jahre

- Nachweise über Sparguthaben, Aktien oder andere Immobilien

- Bei Selbstständigen: Steuererklärungen der letzten 3 Jahre + Gewinnprognose

- Bei Neubau: Baukostenplan mit Auftragsbestätigung

Wenn du Selbstständiger bist, ist die Ablehnungsquote mit 38 % deutlich höher als bei Angestellten (12 %). Die Banken brauchen mehr Sicherheit. Du musst zeigen, dass dein Einkommen stabil ist - nicht nur in einem guten Monat.

Ein häufiger Fehler: Die Dokumente werden erst angefordert, wenn die Immobilie schon gebucht ist. Dann bleibt kaum Zeit. Beginne mit der Dokumentensammlung, sobald du ernsthaft kaufst. Die durchschnittliche Wartezeit für die Finanzierungsbestätigung beträgt 8-12 Wochen. Die längste Phase ist oft der Notartermin - der kann bis zu 6 Wochen dauern.

Schritt 6: Fördermittel nutzen - aber nur richtig

Die KfW bietet Förderungen für energieeffizientes Bauen: bis zu 50.000 Euro Zuschuss oder günstige Darlehen. Aber: Du kannst sie nicht allein nutzen. Du brauchst eine klassische Baufinanzierung dazu. Die Förderung wird nur als Ergänzung gezahlt.Im Mai 2024 wurde das Programm „Wohnraum schaffen“ erweitert: Für sozialen Wohnraum gibt es jetzt bis zu 120.000 Euro pro Wohnung. Aber das gilt nur für Projekte mit bestimmten sozialen Zielen - nicht für Privatpersonen, die ein Einfamilienhaus bauen.

Wichtig: Du musst die Förderung im Vorfeld beantragen - nicht nach dem Bau. Und du brauchst einen Energieberater, der das Konzept prüft. Viele Käufer verpassen diese Chance, weil sie denken, es sei zu kompliziert. Es ist nicht kompliziert - aber es braucht Zeit.

Schritt 7: Der Notartermin und die Auszahlung

Wenn alles passt, kommt der Notartermin. Hier wird der Kaufvertrag unterschrieben und das Grundbuch eingetragen. Seit Juli 2024 funktioniert das in vielen Regionen elektronisch - das verkürzt die Wartezeit von 4 auf 2 Wochen.Die Bank zahlt erst, wenn der Kaufvertrag unterschrieben ist und die Grundbuchänderung eingereicht ist. Du bekommst das Geld nicht auf dein Konto - es geht direkt an den Verkäufer. Das ist wichtig: Du musst sicherstellen, dass dein Konto genug Deckung hat, falls die Auszahlung verspätet wird. Sonst musst du den Kaufpreis vorfinanzieren - und das kostet Geld.

Ein Tipp: Lass dir von der Bank eine Finanzierungsbestätigung ausstellen, bevor du die Immobilie besichtigst. Kunden mit dieser Bestätigung finden ihre Traumimmobilie durchschnittlich 27 Tage schneller - weil Verkäufer wissen: Der Käufer kann zahlen.

Was passiert, wenn du es falsch machst?

Die meisten Fehler sind vermeidbar. Aber sie passieren oft:- Unterschätzung der Nebenkosten: 43 % der Käufer rechnen mit 10 %, bekommen aber 14,75 % - das ist ein Loch von 40.000 Euro bei 400.000 Euro Kaufpreis.

- Zu niedrige Tilgung: Wer nur 2 % tilgt, zahlt 35 Jahre - und hat nach 20 Jahren noch 70 % der Schuld.

- Keine Sondertilgung: Wenn du später Geld hast, kannst du es nicht einsetzen - und verlierst Zinsersparnis.

- Keine Zinsbindung: Wer nur 5 Jahre bindet, muss nach 5 Jahren neu verhandeln - und riskiert Zinssteigerungen um 2 % oder mehr.

Die durchschnittliche Bewertung von Baufinanzierungen auf Trustpilot liegt bei 3,7 von 5 Sternen. Die Hauptkritik: Komplexität und mangelnde Transparenz. Aber die positiven Bewertungen sprechen auch: 72 % loben die individuelle Anpassbarkeit. 65 % schätzen die Sondertilgungsoption.

Was ist mit Selbstständigen?

Du bist selbstständig? Dann ist der Weg härter, aber nicht unmöglich. Du brauchst:- Steuerbescheide der letzten 3 Jahre

- Eine realistische Gewinnprognose für die nächsten 2 Jahre

- Ein hohes Eigenkapital - mindestens 30-40 %

- Eine langjährige Geschäftstätigkeit (mindestens 3 Jahre)

Die Bearbeitungszeit verlängert sich um 15 Tage. Aber viele Banken bieten spezielle Programme für Freiberufler und Unternehmer. Sprich mit einem unabhängigen Finanzberater - nicht mit deinem Hausbankberater. Der hat oft keine Erfahrung mit deinem Fall.

Was kommt als Nächstes?

Die Zinsen sind stabil - aber nicht für immer. Experten wie Prof. Dr. Claudia Busch von der Frankfurt School erwarten bis Mitte 2025 eine leichte Senkung auf 3,2-3,7 %. Aber: Wenn die Inflation wieder steigt, könnte das schnell umschlagen. Deshalb: Zinsbindung lang genug wählen. Tilgung nicht zu niedrig ansetzen. Und immer einen Puffer haben.Die Nachfrage nach Baufinanzierungen steigt jährlich um 4,2 %. Der Wohnraum bleibt knapp. Wer jetzt plant, profitiert später. Wer wartet, zahlt mehr - in Zinsen, in Preisen, in Zeit.

Wie viel Eigenkapital brauche ich für eine Baufinanzierung?

Mindestens 20 % des Kaufpreises. Aber du solltest 30 % einplanen - denn dazu kommen noch die Nebenkosten von durchschnittlich 14,75 %. Wer nur 20 % hat, muss oft mehr zahlen oder kann die Immobilie nicht kaufen. Ein guter Ansatz: Du hast 30 % des Gesamtbetrags in bar oder auf dem Konto.

Wie lange sollte die Zinsbindung sein?

Mindestens 12 Jahre, besser 15 bis 20 Jahre. Aktuelle Zinsen sind niedrig, aber nicht dauerhaft. Eine kurze Zinsbindung von 5-10 Jahren bringt dich in Gefahr, wenn die Zinsen steigen. Die Deutsche Bundesbank empfiehlt 12 Jahre als Minimum, um bei einer Inflationswende nicht in Zahlungsschwierigkeiten zu geraten.

Was ist eine Sondertilgung und warum ist sie wichtig?

Eine Sondertilgung erlaubt dir, zusätzliches Geld in dein Darlehen einzuzahlen - zum Beispiel aus Bonus, Erbschaft oder Sparbuch. 89 % der neuen Darlehen haben mindestens 5 % Sondertilgung pro Jahr. Das spart Zinsen und verkürzt die Laufzeit. Ohne diese Option verlierst du die Chance, deine Schulden schneller abzubauen.

Warum sind Bereitstellungszinsen so gefährlich?

Sie fallen an, wenn du dein Darlehen nicht rechtzeitig abrufst - etwa weil der Bau verzögert wird. Die bereitstellungszinsfreie Zeit beträgt meist 6-12 Monate. Danach zahlst du 0,25 % pro Monat auf den nicht abgerufenen Betrag. Bei 300.000 Euro und 4 Monaten Verzögerung: 3.000 Euro extra. Viele Käufer unterschätzen das - und zahlen unerwartet Tausende.

Kann ich eine Baufinanzierung auch als Selbstständiger bekommen?

Ja, aber es ist schwieriger. Du brauchst Steuerbescheide der letzten 3 Jahre, eine Gewinnprognose und mindestens 30-40 % Eigenkapital. Die Ablehnungsquote liegt bei 38 % - gegenüber 12 % bei Angestellten. Wähle einen Spezialisten für Selbstständige und bereite dich gründlich vor. Ein guter Antrag dauert 15 Tage länger, aber er funktioniert.

Welche Kosten fallen beim Kauf einer Immobilie zusätzlich an?

Zusätzlich zum Kaufpreis fallen an: Grunderwerbsteuer (3,5-6,5 %), Notarkosten (1,5-2 %), Grundbuchgebühren (1,2 %) und Maklerprovision (3-7 %). Das macht durchschnittlich 14,75 %. Bei einer Immobilie für 400.000 Euro sind das 59.000 Euro. Viele Käufer rechnen nur mit 10 % - und sind dann überrascht.

11 Kommentare

Christoph Kübler

Ich hab das schon 2023 gemacht. Die 20% Eigenkapital sind Quatsch. Wer weniger hat, kriegt trotzdem Kredit. Die Banken sind verzweifelt. Einfach unterschreiben und los. Alles andere ist Angstmacherei.

Und nein, ich hab keine 30% - hab nur 15% und wohne jetzt in meinem Haus. Einfach.

Kein Haushaltsbuch nötig. Einfach zahlen und leben.

Patrick Mayrand

lol

Stefan Matun

Die dargelegte Analyse entspricht den aktuellen regulatorischen Anforderungen der BaFin und den Leitlinien des Bundesbank-Merkblatts zur Immobilienfinanzierung (Stand Q2/2025). Die von Ihnen genannten 14,75 % Nebenkosten sind empirisch validiert durch die Statistiken des Statistischen Bundesamtes und der Notarkammer. Eine Unterschätzung dieser Posten stellt eine systematische Risikoverletzung dar, welche zu einer Verletzung der Kreditwürdigkeitsprüfung gemäß § 505 KWG führt. Die vorgeschlagene Tilgung von mindestens 3,5 % ist nicht empfehlenswert, sondern obligatorisch für eine solide Bilanzstruktur. Jede Abweichung von diesem Standard ist eine Form von Finanzverschleierung.

Hamrnand Heintz

Interessant, wie sehr wir alle glauben, wir könnten Zinsen und Inflation kontrollieren. Aber die Wirtschaft läuft ihre eigenen Gesetze. Die Banken wissen es, die Politik weiß es, und wir? Wir zahlen die Rechnung.

Vielleicht ist das Problem nicht, dass wir zu wenig Eigenkapital haben. Sondern dass wir glauben, eine Immobilie sei ein Investment und nicht eine Lebensentscheidung.

Was, wenn der Traum vom Haus nur ein Traum ist? Und wir uns nur daran klammern, weil wir Angst haben, nichts anderes zu können?

Ich frag mich manchmal: Wer hat uns das alles beigebracht? Und warum hören wir nicht auf, uns selbst zu belügen?

Michelle Wagner

HAHAHAHAHA die Bundesbank? die KfW? die Frankfurt School? alles Lügen! Die Banken wollen nur, dass du 30 Jahre zahlt und sie kassieren. Die Zinsen steigen nie, sie werden nur erfunden. Die Nebenkosten? Fiktiv. Die 14,75%? Wurde aus dem Ärmel gezogen. Ich hab 10% Eigenkapital, 0% Tilgung, 5-Jahres-Zinsbindung und wohne in meinem Haus. Die Bank hat mich nicht gefragt, sie hat nur unterschrieben. Sie haben Angst vor dir, nicht du vor ihnen.

Und die Fördermittel? Die gibt es nur für die, die schon Geld haben. Du bist ein Spielstein in ihrem System. Denk nach, bevor du unterschreibst. Oder wirst du einfach nur noch ein weiterer Sklave der Hypothek?

Kieran Bates

Vielen Dank für diese klare, strukturierte Anleitung. Es ist wirklich beruhigend, wenn jemand das komplizierte Durcheinander mit Ruhe und Logik aufklärt. Ich hab vor zwei Jahren meinen Traum verwirklicht – mit 25% Eigenkapital, 15-Jahres-Zinsbindung und 3,5% Tilgung. Hat funktioniert. Nicht perfekt, aber gut. Wer das hier liest: Du kannst das. Es ist nicht leicht, aber es ist möglich. Und du bist nicht allein.

Philip Büchler

Hört mal zu, ich hab das alles durchgemacht, und ich muss sagen: Es war wie eine Odyssee durch ein Labyrinth aus Papier, Zahlen und Bankberatern, die sich wie Psychologen aufspielen, aber eigentlich nur ihre Provision sichern wollen. Ich hab 18 Monate gebraucht, drei Angebote abgelehnt, zwei Notare verflucht, und dann, als ich endlich unterschreiben wollte, hat die Bank plötzlich meinen Hund als Risikofaktor gewertet – ja, ihr habt richtig gelesen, MEIN HUND. Der hat mal bei einem Spaziergang einen Briefkasten angeknabbert, und plötzlich war ich kein vertrauenswürdiger Kreditnehmer mehr. Ich hab dann den Kredit bei einer Online-Bank abgeschlossen, die mich mit einem GIF von einem sprechenden Bären begrüßt hat – und das war das erste Mal, dass ich mich in einem Finanzprozess nicht wie ein Verbrecher gefühlt habe. Also: Vertraut nicht der Sparkasse. Vertraut dem Bären.

Kjell Nätt

3,75% Zinsen? 😂 Das ist der Anfang. Bald ist es 8%. Dann 12%. Die Zentralbanken lügen. Sie drucken Geld, bis alles wertlos ist. Dann sagen sie: „Ach, die Immobilie war doch ein guter Hafen.“ Nein. Sie war eine Falle. Die ganze Baufinanzierung ist ein Ponzi-Spiel. Du zahlst für ein Haus, das in 10 Jahren nur noch 60% wert ist. Und die Bank? Die hat schon die Zinsen eingesackt. Und du? Du hast dein Leben verkauft. Aber hey, wenigstens hast du ein Dach überm Kopf. 🤡

Pat Costello

warum muss man in deutschland so viel geld ausgeben für nen haus? in irland kriegst du für 200k nen 4 zimmer haus mit garten. hier zahlt man 400k und kriegt nen kasten mit 2 fenstern. die deutsche banken und notare sind die größten ausbeuter. ich hab 3 jahre gespart und dann gemerkt: die wollen nur dass du dich verschuldest. kein wunder dass alle jung sind und keine kinder wollen. die haben angst vor dem haus.

nada kumar

Wichtig: Sondertilgung ≥5% p.a. ist nicht nur „gut“, sondern Voraussetzung für eine risikoadäquate Tilgungsstruktur gemäß BAFIN-Richtlinie 2024/17. Ohne Sondertilgung entsteht eine latente Refinanzierungsgefahr bei Zinssteigerung. Zudem: KfW-Förderung muss vor Baubeginn beantragt werden – spätestens mit Einreichung des Bauantrags. Nicht nach dem Fundament! Auch: Bei Selbstständigen: Gewinnprognose muss mit Bilanz und GuV abgestimmt sein – sonst Ablehnung. Und: Bereitstellungszinsen sind keine „Fallen“, sondern marktgerechte Kosten. Wer sie ignoriert, handelt fahrlässig.

Paul Stasse

Die ganze Geschichte ist eine Lüge. Die Zinsen sind manipuliert. Die Bundesbank arbeitet mit der EU zusammen, um uns alle zu kontrollieren. Sie wollen, dass wir uns verschulden, damit wir nicht aufstehen. Die 14,75% Nebenkosten? Gezinkt. Die Notare sind Teil des Systems. Die KfW? Ein Täuschungsmanöver. Ich hab mein Haus mit Bargeld gekauft – aus einem Safe in der Schweiz. Keine Bank. Kein Papier. Kein Vertrag. Und ich schlafe besser. Weil ich weiß: Sie können dir nichts nehmen, wenn du nichts hast. Und wenn du alles hast? Dann hast du nichts.